Los cinco pasos claves para hacer un proceso exitoso en fusiones y adquisiciones en Colombia

Puede prolongarse dependiendo no solo de la complejidad de la transacción, sino de los posibles permisos que deban dar las autoridades de control.

25 de noviembre de 2019

La fusión o adquisición de compañías es una de las herramientas más comunes que tienen las organizaciones para fortalecerse, ser competitivas, expandirse a otros países de la región y pisarle los pies a los grandes jugadores de las diferentes industrias.

Esta área del derecho es una de las más solicitadas actualmente en Colombia y en América Latina, pues el empresariado local está en crecimiento y las compañías extranjeras ven en la zona un mercado promisorio. Es por esto que realizar un buen proceso de fusión o adquisición es de suma importancia.

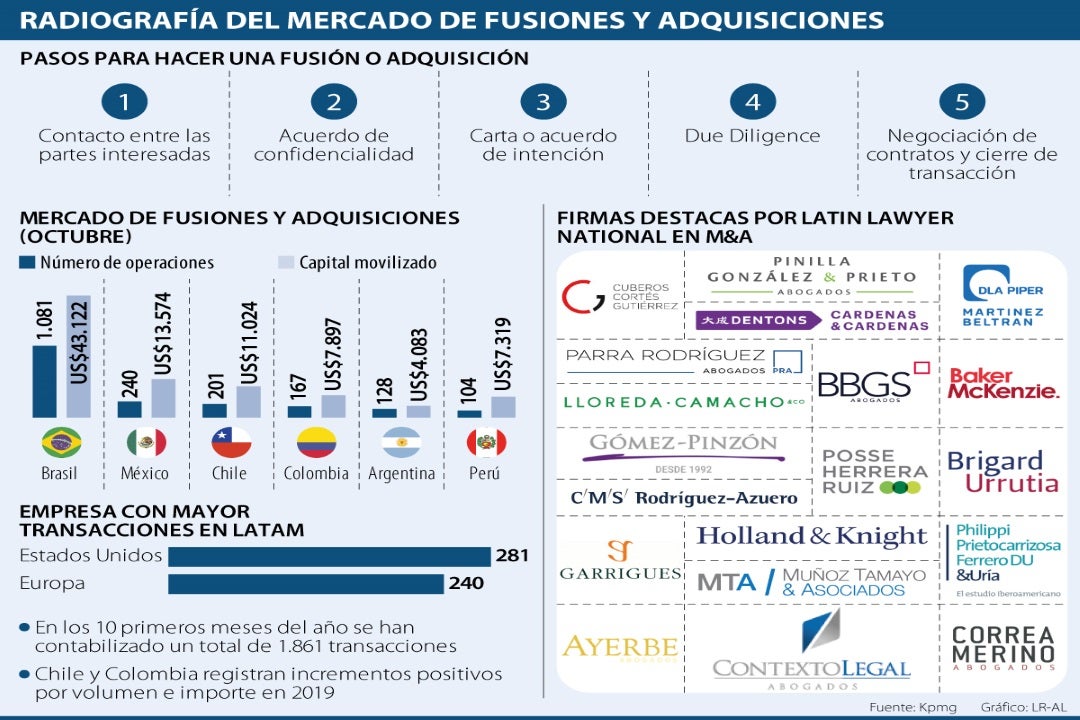

De acuerdo con Kpmg, este proceso consta de cinco etapas importantes: contacto entre las partes interesadas, acuerdo de confidencialidad, carta o acuerdo de intención, Due Diligence, y negociación de contratos y cierre de la transacción.

El primer paso es el contacto entre el potencial comprador y el vendedor. Adelantar ese encuentro para conocer el verdadero interés de una posible venta o fusión es fundamental. Se aconseja, desde ese momento, el acompañamiento de expertos en el área.

El segundo paso, el acuerdo de confidencialidad, es un documento firmado por las dos partes con el fin de establecer que la información que se vaya a intercambiar, no sea usada para el beneficio propio o de un tercero.

Una tercera fase consiste en la elaboración de unos acuerdos preliminares para abarcar distintos temas, entre ellos: cómo se va a valorar la compañía, quién y cómo se asumirían las posibles contingencias del negocio adquirido, un tiempo de exclusividad en favor del comprador durante las negociaciones y otros asuntos importantes que deben clarificarse, preferiblemente, antes de iniciar la siguiente etapa.

Acto seguido se realiza la conocida ‘debida diligencia’ (Due Diligence). En esta etapa es muy importante contar con el acompañamiento de equipos interdisciplinarios como abogados, expertos financieros, contadores y economistas, quienes podrán dar un panorama completo de la compañía o del negocio que se va a adquirir.

Para Martín Escobar, gerente senior para asuntos corporativos y M&A de Kpmg Colombia, este paso es el más importante de todos, pues se debe analizar también el aspecto de cultura empresarial, ya que al fusionar o adquirir una empresa se trasladan los valores y la ética corporativa.

El quinto paso es la negociación de contratos y cierre de la transacción, la etapa más demorada. Este último puede prolongarse dependiendo no solo de la complejidad de la transacción, sino de los posibles permisos que deban dar las autoridades de control (por ejemplo, la Superintendencia de Industria y Comercio, la Superintendencia Financiera, la Superintendencia de Sociedades, la Agencia Nacional de Infraestructura, etc.) Un factor fundamental que destacan los expertos en este tipo de transacciones es el factor humano y simpatía entre las partes.

Medir los riesgos es importante

Jaime Cubillos, socio del área corporativa y M&A de Posse Herrera Ruiz, indicó que para que un proceso de adquisición sea considerado un éxito se debe lograr identificar y administrar adecuadamente los riesgos de la industria y de la transacción. “El riesgo es inherente a lo que hacemos y dado el contexto del país en donde vivimos, la clave es que nuestros clientes tengan acceso transparente a la información”, dijo.

¿Quiere publicar su edicto en línea?

Contáctenos vía WhatsApp