Corte decidirá sobre la inconstitucionalidad de la deducción de las regalías en renta

La Corte Constitucional convocó a dos audiencias públicas sobre la prohibición de deducción de las regalías del impuesto sobre la renta

31 de octubre de 2023

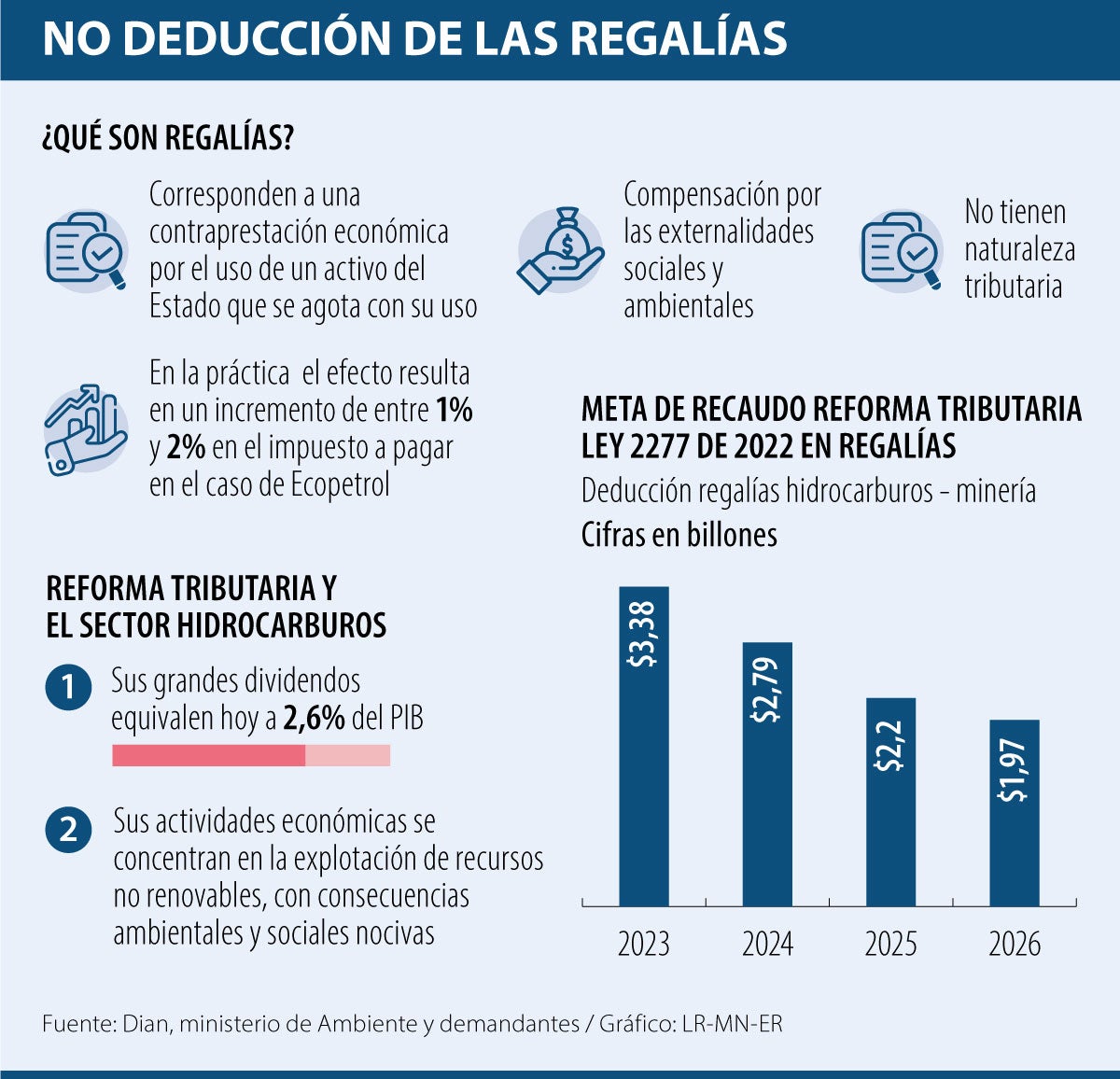

La Corte Constitucional convocó a dos audiencias públicas sobre la prohibición de deducción de las regalías del impuesto sobre la renta. Las dos ya fueron celebradas y pronto la Corte tendrá que decidir sobre la inconstitucionalidad presentada en contra la norma que prohibió la deducibilidad de las regalías.

En la primera audiencia se establecieron los conceptos base tanto técnicos como jurídicos sobre la constitucionalidad del parágrafo primero del artículo 19 de la Ley 2277 de 2022. Para la segunda audiencia se repasaron los dos ejes temáticos, el primero es el de la aplicación de la norma y cálculo del monto no deducible por pago de regalías y el segundo es el de determinar la capacidad contributiva de los destinatarios de la medida e impacto económico de la norma acusada.

Antes de la reforma tributaria, el costo asociado a las regalías, daba como resultado una reducción en la base del impuesto de renta (35% para todas las empresas colombianas). Con la reforma tributaria, este costo ya no lo pueden deducir de la renta fija y, por ende, sube el impuesto para la empresas que explotan recursos naturales.

La Asociación Colombiana de Minería revisó las audiencias y aseguraron que en las diferentes intervenciones se puede observar que uno de los puntos de mayor controversia es las profundas diferencias entre el Gobierno (Dian y Mhcp) y los demandantes y peritos expertos respecto de las fórmulas presentadas para calcular la tasa efectiva de tributación (TET) del sector minero y de hidrocarburos.

Este es un aspecto fundamental para establecer si un contribuyente puede asumir una mayor carga fiscal o no, pues es la TET la que determina la proporción de las utilidades que se destinan al pago del impuesto sobre la renta y su complementario, sin tener en cuenta las demás cargas tributarias que debe asumir todo contribuyente.

La Tasa Efectiva de Tributación (TET) es un concepto que tiene su base en indicadores financieros que, en términos prácticos, indica el porcentaje del impuesto sobre la renta y ganancias ocasionales que sufragó una Compañía respecto de las utilidades contables del ejercicio antes de impuestos.

Es por esto que Diego Fernando Franco, Socio líder de la práctica de Impuestos y Servicios Legales de Deloitte, "mientras que la renta líquida, parte de la base de reconocer que el derecho tributario como rama del derecho cuenta con reglas autónomas que indican la manera en que se debe llegar a la base gravable del impuesto sobre la renta (i.e. renta líquida gravable) como índice sobre el cual se debe aplicar la tarifa de renta (35% es tarifa ordinaria de renta para Personas Jurídicas)".

Y agregó que "pueden existir diferencias entre la utilidad contable y la fiscal, pero en todo caso si se quiere medir la capacidad contributiva debería utilizarse la utilidad contable y no la renta líquida". Añadió que no pueden generar cargas excesivas sobre los contribuyentes, al punto de que el tributo se convierta en la principal obligación que se genera y, en consecuencia, consuma significativamente la utilidad de las empresas, pues ello redundaría en la vulneración de los principios de no confiscatoriedad y neutralidad del tributo.

Por otra parte, no existe una regla normativa al respecto, por lo que su desarrollo se ha observado a nivel jurisprudencial. Para el caso de Colombia, la Corte Constitucional ha señalado que una carga tributaria es confiscatoria cuando genera una verdadera expropiación de facto de la propiedad privada o de los beneficios de la iniciativa económica de los particulares, tal como lo señaló en la Sentencia C-293 de 2020.

Andrés Parra, socio líder de la práctica de Impuestos y Precios de Transferencia de EY Colombia, dijo que "abría lugar a una expropiación de facto o de la iniciativa económica privada cuando la carga tributaria desincentiva la inversión en el sector por generar retornos más bajos de los esperados según los niveles de riesgo o cuando las utilidades son insuficientes según las tasas de retorno mínimas por sector y asociadas al patrimonio invertido".

¿Por qué demandan?

Lucy Cruz Quiñones, representante legal de los demandantes, aseguró que el caso tiene tres ejes: el primero, plantea la incompatibilidad de la norma legal con la noción constitucional de la regalía. La segunda, la violación del principio constitucional de capacidad contributiva del sujeto pasivo, pues crea una base gravable artificial al incluir un ítem que no contribuye ingreso.

Lo que lleva al tercer punto, “la incompatibilidad de la norma legal con el principio constitucional de igualdad y equidad tributaria, pues prohíbe únicamente a un sector económico deducir los costos y gastos incurridos para la renta gravada”.

“Esos niveles exagerados de TET violan la capacidad del sector y revelan un efecto confiscatorio, todo lo cual tendría que crear serias dudas sobre la constitucionalidad de esta norma”, explicó Juan Carlos Valencia, socio de Holland & Knight. Este problema está a punto de ser aclarado por la Corte Constitucional.

¿Quiere publicar su edicto en línea?

Contáctenos vía WhatsApp