Esto es lo que deben tener en cuenta los influencers sobre la declaración de renta

Se debe considerar también la Ley 2070 de 2020, que establece varias políticas de reactivación y fortalecimiento del sector cultural

17 de septiembre de 2024

El auge de las redes sociales ha traído consigo que se genere una discusión sobre los llamados influencers. Estos son un grupo de personas que se ganan la vida con el uso de redes sociales para la creación de contenido o publicidad. Se ha abierto una discusión sobre los deberes y responsabilidades que tienen estos personajes públicos y uno de estos se trata justamente de la declaración de renta.

En primer lugar, de acuerdo con Simón Pedraza, director de asuntos tributarios de Riveros Victoria Abogados, para determinar si una persona natural debe declarar renta es necesario “verificar si esta es residente fiscal en el país, conforme a lo estipulado en el artículo 10 del Estatuto Tributario.

Además, se deben analizar los criterios objetivos y subjetivos allí contemplados. El pago de impuestos será el resultado de la depuración de las bases gravables, que pueden incluir rentas de trabajo, rentas de capital, rentas no laborales, dividendos y participaciones, o rentas de pensiones”.

Lo anterior es aplicable a las redes sociales, pues los ingresos percibidos por un influencer a través de plataformas como YouTube o Instagram (ya sea por la visualización de contenido o por la publicación de anuncios) deben incluirse en la declaración de renta.

“Según el artículo 9 del Estatuto Tributario, las personas naturales, sean nacionales o extranjeras residentes en el país, están sujetas al impuesto sobre la renta y complementarios por las rentas y ganancias ocasionales, tanto de fuente nacional como extranjera”, explicó Pedraza.

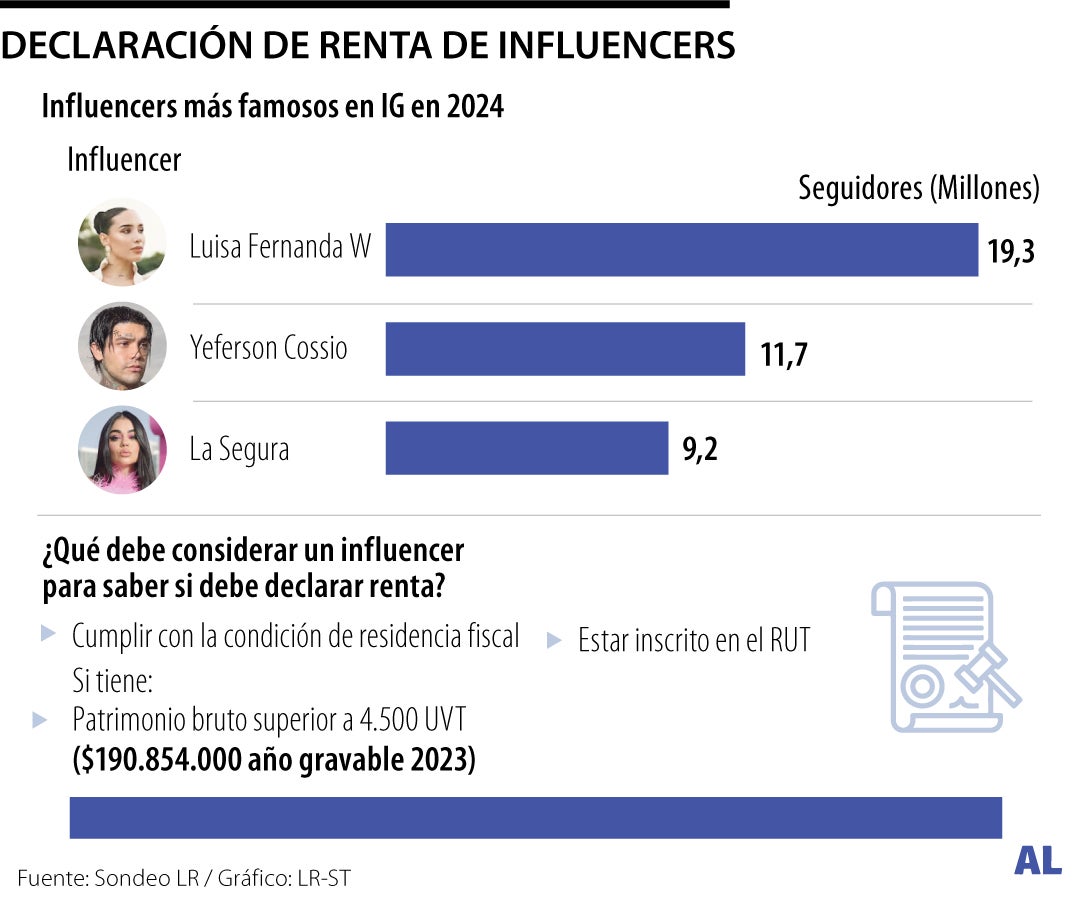

En este sentido, el experto indicó que se deberá declarar renta si el influencer cumple con alguna de las siguientes condiciones: tener un patrimonio bruto superior a 4.500 UVT ($190.854.000 año gravable 2023); ingresos brutos superiores a 1.400 UVT ($59.377.000 año gravable 2023); o consumos con tarjetas de crédito, compras, consignaciones, depósitos o inversiones financieras que superen los 1.400 UVT ($59.377.000 año gravable 2023).

Esto además de ‘ cumplir con la condición de residencia fiscal (artículo 10 del E.T.) y estar inscrito en el RUT’”, finalizó el experto.

“Por otro lado, tendrían que cumplir con las obligaciones formales que tiene todo contribuyente que sea un comerciante. Razón por la cual tendrían que presentar declaraciones, atender requerimientos de información, practicar retenciones en la fuente, analizar sin son responsables de IVA (con el fin de declarar), cobrar y pagar el impuesto, inscribirse en el RIT del municipio donde se ejerza su actividad, declarar y pagar ICA”, concluyó.

Al respecto, Santiago Arbouin, Socio de CMS Rodríguez-Azuero, resaltó que si bien los ingresos de plataformas como YouTube deben ser reportados por residentes fiscales en Colombia, los no residentes solo tributan por ingresos generados en el país, según las nuevas normas de Presencia Económica Significativa.

Además, es crucial para los influencers conservar certificados, contratos y comprobantes de costos, y deducciones para respaldar los ingresos y deducciones en caso de auditoría fiscal.

Incluso los regalos en especie, al ser considerados donaciones por el derecho civil y que para el derecho tributario son ganancias ocasionales, también deben ser declarados sobre la renta y complementarios. Velásquez indicó que esto “deberá ser valorado conforme a lo señalado por el artículo 303 del Estatuto Tributario y se deberá pagar la tarifa del 15% sobre el valor comercial del regalo recibido”.

En caso de que no se presente la declaración como debe ser o en los tiempos establecidos, la persona se expone a una sanción por extemporaneidad, equivalente al 5% del impuesto a cargo por cada mes o fracción de mes de retraso, contados desde la fecha límite de vencimiento.

Por otro lado, si no hay impuesto a pagar, la sanción será del 0.5% de los ingresos brutos. En cualquier caso, debe considerar que para el 2024 la sanción mínima es de $471.000.

Otras sanciones ante el incumplimiento de las obligaciones tributarias incluyen multas del 20% por ingresos no declarados, sanciones del 5% por no presentar información exógena, y multas por no emitir facturas electrónicas.

¿Quiere publicar su edicto en línea?

Contáctenos vía WhatsApp