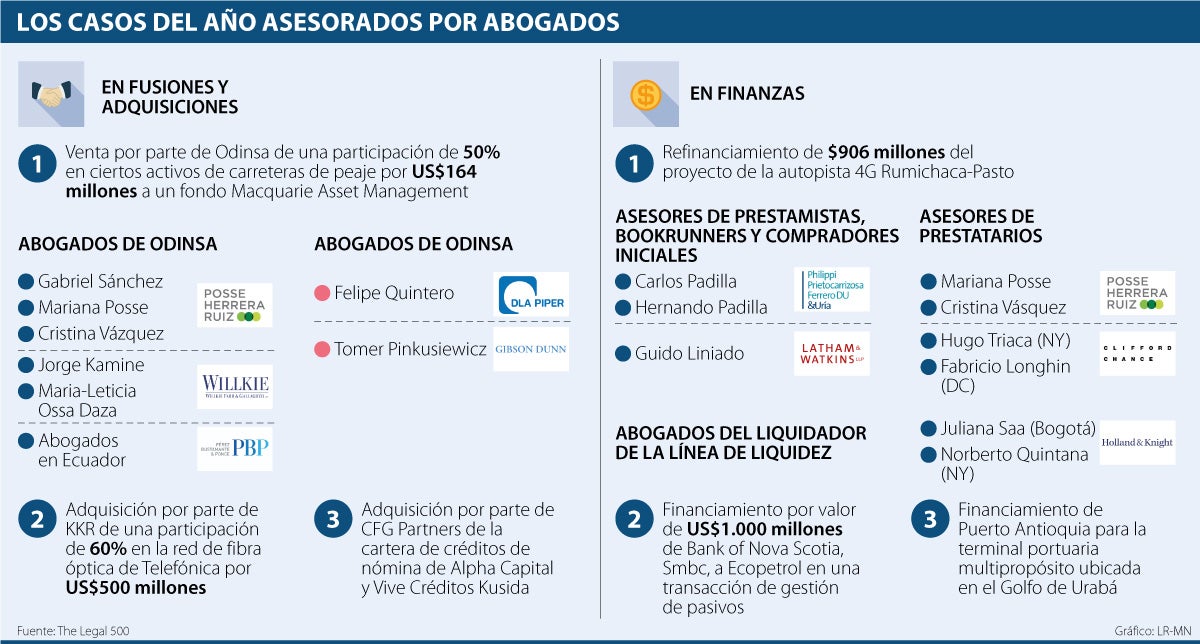

Las transacciones del año en M&A y finanzas, elegidas por el ranking The Legal 500

Posse Herrera Ruiz y Philippi Prietocarrizosa Ferrero DU & Uría fueron las firmas que asesoraron los grandes casos en el año 2023

03 de febrero de 2024

Cada año se realizan grandes negocios en diferentes sectores productivos como infraestructura o telecomunicaciones, en los que es esencial la asesoría jurídica de firmas con gran experticia en el área.

La publicación The Legal 500, además de reconocer a los mejores abogados y a las mejores firmas del año, también reconoció las mejores asesorías legales en grandes transacciones financieras y en fusiones y adquisiciones.

En esta segunda categoría, también llamada M&A, el caso del año fue la venta por parte de Odinsa, del Grupo Argos, de una participación de 50% en ciertos activos de carreteras de peaje por US$164 millones a un fondo de Macquarie Asset Management, transacción con la cual se estableció un nuevo fondo de infraestructura y una plataforma para la gestión de activos de proyectos de carreteras.

Gabriel Sánchez, socio del área de M&A en Posse Herrera Ruiz, uno de los abogados que trabajó en el caso, señaló que la razón por la que se destacó esta transacción como la mejor del año se debe a varios aspectos, como el hecho de que estuvieron varias jurisdicciones involucradas, incluyendo Ecuador, España, Nueva York, Islas Vírgenes Británicas y Colombia.

“Es una operación de mucha trascendencia para la industria en la medida que constituye un mensaje claro de respaldo y confianza hacia el país y el empresariado nacional, en momentos de incertidumbre, por la importancia, envergadura y prestigio de los jugadores que se asociaron, Odinsa y Macquarie”, añadió Sánchez.

Otros casos destacados fueron la adquisición de KKR de una participación de 60% en la red de fibra óptica de Telefónica por US$500 millones, y la compra de CFG Partners de la cartera d créditos de nómina de Alpha Capital y Vive Créditos Kusida.

En el sector financiero, la transacción del año fue el refinanciamiento de $906 millones del proyecto de la autopista 4G Rumichaca - Pasto. La asesoría a los prestamistas (Bancolombia y Banco Davivienda), bookrunners y compradores iniciales, entre los que están Goldman Sachs, JP Morgan y Chase Bank estuvo a cargo de Philippi Prietocarrizosa Ferrero DU & Uría, PPU, y Latham & Watkins LLP.

Carlos Padilla, socio de PPU, señaló que “fue una de las mayores emisiones de bonos sociales en América Latina. La velocidad, dinamismo y versatilidad de la transacción fueron sin duda un gran desafío”.

Mientras que los asesores de los prestatarios Vial Unión del Sur como concesionaria, Sacyr Concesiones Colombia y Sudamericana Integral de Construcciones Sudinco Colombia como patrocinadores, fueron Posse Herrera Ruiz y Clifford Chance. El liquidador de la Línea de Liquidez, FCP Deuda Infraestructura II Sura-Credicorp Capital, fue asesorado por Norberto Quintana y Juliana Saa de Holland & Knight.

¿Quiere publicar su edicto en línea?

Contáctenos vía WhatsApp