Diez consejos de abogados expertos para hacer fusiones y adquisiciones

Confidencialidad y transparencia, entre las claves dadas por los socios

14 de septiembre de 2017

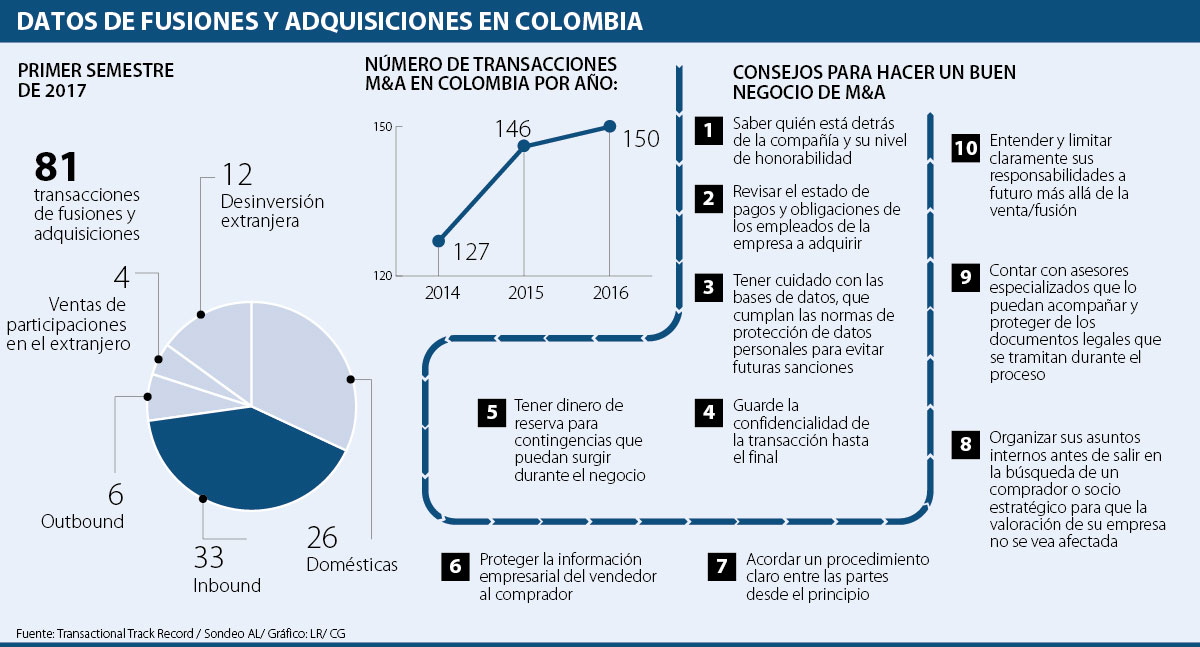

En la actualidad, según la firma Transactional Track Record (TTR), Colombia ocupa el quinto lugar en América Latina en fusiones y adquisiciones (M&A), por lo que para expertos como Mario Rodríguez Díaz, director de InverValue Colombia, estas operaciones responden a una tendencia en crecimiento.

Por eso, en AL consultamos con algunos de los abogados top en el área, que según la lista The Legal 500 se perfilan como los referentes para asesorarse en este tipo de negocios.

Para expertos como Camilo Martínez, socio de DLA Piper Martínez Beltrán, Eduardo Cárdenas, socio de Dentons Cárdenas & Cárdenas y Nicolás Tirado, socio de Philippi Prietocarrizosa Ferrero DU & Uría (PPU), uno de los primeros temas a revisar cuando se va a comprar o vender una compañía es saber quién está detrás de la firma con la que se va a hacer la transacción, de forma tal que exista desde el principio claridad de los términos del negocio, para que la transparencia sea la base del acuerdo.

De la misma forma, para Cárdenas, por ejemplo, es muy importante siempre tener dinero de reserva en caso de contingencias, como sanciones por uso de bases de datos o retroactivos de salarios de empleados que “pueden cambiar el valor de la transacción y que la compradora asumiría”.

Para otros juristas, como Ana Cristina Jaramillo, socia de Norton Rose Fulbright Colombia, lo primero que hay que tener en cuenta es asesorarse de expertos en fusiones y adquisiciones, así como organizar los asuntos internos antes de salir en la búsqueda de un comprador o socio estratégico, tema clave “para que la valoración de su empresa no se vea afectada”, concluyó la experta.

También, en vista de que en algunas ocasiones estos negocios entran en el dominio público, se afrontan problemas con competidores o ‘stakeholders’, por lo que es clave mantener la confidencialidad hasta el final. “Se corre el riesgo de que haya influencias que dañen la empresa, (...) por incertidumbre de los empleados o incluso pérdida de valor por una percepción negativa en el mercado”, explicó Tirado, de PPU.

En este sentido, Tirado fue enfático en que puede que algunos compradores tengan un falso interés por el activo, pero “en realidad buscan poder examinarlo para conseguir información que les sirva a su propio negocio”.

Sin embargo, para Cárdenas, otros temas como las nuevas normas de protección de datos personales, los aportes a pensiones y salud de los empleados de la empresa a adquirir, o incluso las complicaciones que surgen en firmas de minería o construcción, por ejemplo, por las consultas populares, son ítems de revisión que no pueden faltar a la hora de hacer una negociación de M&A.

¿Quiere publicar su edicto en línea?

Contáctenos vía WhatsApp